投資に興味のある方はもちろんそうでない方もCMや銀行のポスター等でNISA(ニーサと読みます)という単語を目にしたことがあると思います。

NISAとは2014年1月にスタートした少額投資非課税制度です。

分かりやすく言えば株式投資や投資信託で得た利益の税金を非課税とする制度です。

ただし「少額」とついていることからもお分かりいただけると思いますが投資で得た分すべてが非課税になるわけではなく非課税となる投資額の限度が定められてたりします。

それ以外にもNISAにはさまざま制約、条件があるので本ページではNISA(少額投資非課税制度)について分かりやすくメリット、デメリットを解説し、さらに有効活用する方法まで解説します。

NISAの4つポイント

NISAは2014年1月にスタートしたまだ新しい制度です。

NISAの主なポイントは以下の4つ。

- 非課税対象の投資は上場株式及び投資信託

- 非課税期間は年間120万円×5年間

- 口座が開設出来る期間は2023年まで

- 一人1口座まで開設可能(制度の変更により抜け道があり)

つまり、

「一人1口座のみ開設が出来て、その口座で最大年間120万円×5年間株や投資信託で得た利益が非課税とされる口座」

がNISAということになります。ただし2015年に制度が変わり実質一人で複数口座を持つことが可能となっています(詳細は後述)。

なるほどわからん・・・

まあ簡単に言えば本来投資によって利益が出たら20%の税金が課せられるところが、NISA口座を使えば年間120万円までとかいろいろ条件はあるけれど税金を払わなくて済むっていう感じですね。

開設するための条件及びNISAの制約、条件の詳細は下記の通り。

| 項目 | 条件 |

|---|---|

| 対象者 | 日本に住む20歳以上 (19歳以下向けのジュニアNISAもある) |

| 必要書類 | 住民票及びマイナンバー (一人1口座を管理するために必要) |

| 非課税投資枠 | 最大年間120万 (2015年末までは100万円だった) |

| 非課税対象期間 | 最長5年 |

| 新規開設期間 | 2023年まで |

NISA口座は二十歳以上の方に限られていますが0歳~19歳が対象であるジュニアNISAというのもあります。

ジュニアNISAについてはNISAとは全く違う?ジュニアNISAのメリット、デメリットを解説で詳しく解説しています。

NISA口座開設には必ずマイナンバー(コピー)の提出が必要です。税金の掛からないNISA口座を不正に複数作られないように管理するためでしょう。

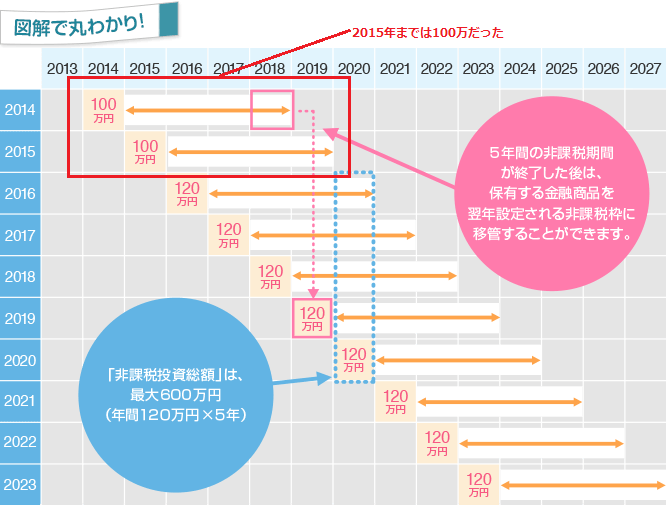

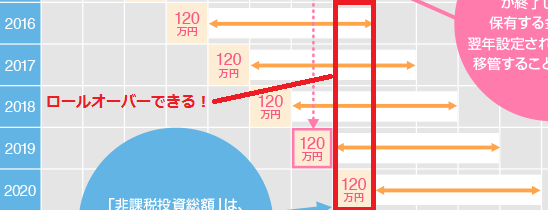

非課税対象額120万、対象期間5年間のイメージ

NISA口座は一人1口座、年間最大120万までの投資が5年間非課税になるという制度です。

言葉では分かりにくいので図で見てみましょう。

※図は楽天証券のものを編集

例えば2016年中に50万円投資信託を購入したとします。

2016年に購入した投資信託は当年を含む5年間、2020年まで非課税となります。

よって2016年で投資した投資信託が2020年までにに70万円に値上がりし、20万円の売却益を得た場合その20万に掛かる税金(通常20%)が非課税となります。

NISAの考え方は5年間と考えると非常に分かりにくいです。なので「1年間120万円の非課税投資枠が5年間ある」と考えてみてください。

ロールオーバーによって2023年分の投資まで継続可能

NISAの非課税期間は5年間となっていますが上の図を見て頂くと分かりやすいですが、非課税期間終了後に新たに繰り越す(ロールオーバーする)ことで非課税期間が更に5年間延長されます。

例えば、

2016年枠⇒2020年に非課税期間が終了⇒2021年にロールオーバー⇒2025年に非課税期間が終了

となります。

NISAは一人一口座というのは誤解

ウェブサイトや情報誌等ではNISAは一人1口座しか開設出来ないと書かれていることが多いですが、現在は制度の変更(2015年1月)により実質複数口座を持つことが可能です。

変更された制度というのは金融機関の変更について。以前はNISA口座を開設すると実質4年間は金融機関の変更が出来ませんでしたが現在は1年ごとに選び直せるようになっています。

そして口座を変更した場合でも変更前のNISA口座で投資した分を保有することが可能で得た利益も非課税となります。

つまり変更前の旧NISA口座と変更後の新NISA口座の二つを所持することができるわけです。

例えば、2016年にA証券のNISA口座で100万投資。翌年2017年にB証券でNISA口座を新たに解説し100万円投資。

この場合どちらも5年間非課税となる。なので実質NISA口座を2口座所有していることになる

ただし口座を複数開設しても非課税枠(年間最大120万円)が増えることはありません。

例えば上記例の場合2017年の時点でNISA口座を2つ所持していることになりますが変更前の旧NISA口座は保有専用口座となり、追加投資することはできません。

さらにNISA口座を変更すると先述したロールオーバーをすることが出来なくなります。

・2016年A証券でNISA開設⇒2020年に非課税期間終了⇒2021年ロールオーバーし2025年まで非課税枠延長

・2016年A証券でNISA開設⇒2017年B証券へ変更⇒2021年に非課税期間終了(ロールオーバーできない)

NISAは「一人1口座のみ」というよりは「一人年間最大120万円までの非課税枠」と解釈する方が正しいです。

NISAのメリットとデメリット

NISAのメリットはこれまで解説してきたように年間最大120万円分の投資で得られた利益が非課税となることです。

通常投資によって得た利益には20%(正確には20.315%)の税金が課せられます。

例えば2016年に120万円を投資して翌年150万で売却し30万円の利益を得た場合6万円の税金が課せられます(端数省略)。

しかしNISA口座で投資を行った場合、上記利益分(30万円)が完全に非課税となります。

NISA口座はこの非課税となること以外に特にメリットはないのでここからはデメリット中心に解説していきます。

NISAのデメリット

NISAは投資によって得られる利益を非課税とすることができますがその半面様々な制約があり、注意したい点、場合によってはマイナス面も存在します。

NISAの特に注意すべき点、デメリットは下記の4つ。

- 保有資産の差し替えが出来ない

- 余った枠を持ち越すことが出来ない

- 使った枠の再利用が出来ない

- 損益通算が出来ない

順番に解説します。

保有資産の差し替えが出来ない

NISA口座はNISA口座で新しく投資した分でしか取り扱うことが出来ません。

例えばすでに他の口座で購入している株式や投資信託をNISA口座に移して非課税にするということはできません。

余った枠を持ち越すことが出来ない

NISAは年間最大120万円までの投資枠があるわけですが、例えば今年100万円しか投資しなかったとしても残り20万円を翌年に繰り越すことはできません。

あくまで単年基準の考え方なので無駄なく非課税枠を使いたければ毎年120万MAXで投資する必要があります。

使った枠の再利用も出来ない

NISAの年間120万円枠はあくまで買付ベースの考え方です。

例えば今年5月に100万円買付をして翌月に50万円売却したとします。この場合、NISA口座には50万円しかないわけですが、非課税となる限度額が戻ることはなく、非課税残り枠は買付した時と同じ20万となります。

ちなみに売却した時に限らず値動きによって下がってしまった場合も利用枠が増えるわけではありません。

損益通算が出来ない

NISA口座の最大のデメリットと言えるのがこの損益通算が出来ないことです。

例えば通常の課税がされるA口座の利益が100万円、B口座では50万円の赤字だったとします。

その場合A口座とB口座が損益通算(合算)されて50万円の利益となり、課税対象は50万円となります。

しかしNISAは利益が出た場合に課税されない半面、課税口座との通算が出来ないため赤字が出ても課税口座の利益を減額して税金を減らすことが出来ません。

例えば課税されるA口座の利益が100万円、課税されないNISA口座で50万円の赤字だったとした場合、損益通算されず利益100万円から課税されてしまうのです。

つまりNISA口座は利益さえ出れば税金を免れるというメリットはありますが、赤字となった場合何一つメリットがないどころか、複数口座を持つ人にとってはデメリットでしかないわけです。

なんだか赤字がすごく多い気がするんですが・・・

それだけ損益通算が出来ないというのはNISA口座の最大のデメリットということなんですよ。

NISA口座の有効な使い方

ここまでNISAの特徴、メリット、デメリットを解説してきました。

NISAを要約すると、

- 年間120万円の投資をロールオーバーで最大10年間非課税にすることができる

- NISA口座は1年に1度変更することが出来るがロールオーバーが出来ないというデメリットが大きい

- 一度使った枠は売却しても再利用は出来ない

- 損益通算が出来ないので赤字になるとデメリットしかない

ということになります。

ではこれらの特徴を持つNISAに向いている投資はどのような投資でしょうか。

答えは安定的に資産が増える長期投資であると言えます。

NISAは赤字が最悪なパターン

これまで解説してきたようにNISAの最大のデメリットは赤字が出てしまっても損益通算が出来ないことです。

その口座一つなら元々税金が掛からなかったものが赤字になっても掛からないだけなのでメリットはなし、デメリットも特になしで済みますが、複数口座を開設して資産運用している人にとって損益通算が出来ないのではデメリットでしかありません。

なのでNISAは最も堅実で赤字が出にくい投資で利用するのがベストであると言えます。

更に売却しても投資枠が増えるわけではないので中短期間で安い時に購入し、高い時に売却して利益を得るような投資の仕方は向いていません。

NISAは安定成長の投資信託が最も向いている

つまりNISAは赤字になりにくく、長期的な運用によって着実に利益が見込める安定成長の投資信託が最も向いていると言えます。

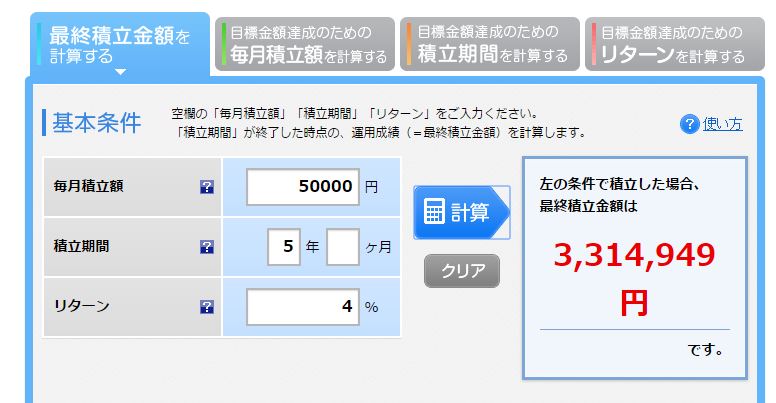

例えば毎月5万、安定的に4%成長している投資信託に5年間投資した場合、総投資額300万円に対して約30万円利益が出る計算となります。

この際通常の口座の場合売却すると約6万円の税金が掛かってしまいますがNISA口座では税金が掛かりません。

つまり5年で6万円お得なわけです。

「大した利益じゃないな」

と思うかもしれませんが、金利が0.03%ほどしかない預金で毎月2万ずつ積立していても年間わずか800円ほどにしかならないことを考慮すれば決して小さい金額とは言えないと思います。

確かに税金は利益の割合で課税されるため、利益が大きければ大きいほど非課税枠を利用するメリットは大きいです。

しかし赤字になってはメリットがないどころかマイナスでしかないのでNISA枠は手堅い安定投資に利用した方が良いでしょう。