資産運用や投資入門系の多くの書籍では、

「初心者はまずインデックスファンドを選ぶべきだ」

というようなことが書かれているものが多いです。

これは国内で販売されている日本人が書いた書籍だけでなく、「金持ち父さん貧乏父さん」で有名になったロバートキヨサキ氏や世界一の投資家と言われるウォーレン・バフェット氏、大ベストセラー、「ウォール街のランダムウォーカー」の著者で経済学者でもあるパートン・マルキール氏らもインデックスファンドを推奨しています。

これから投資をしようと思って投資入門書を手にし、「インデックスファンドを買うべきだ」というような記述目にしたことのある人も多いのではないでしょうか。

本ページではこれら大物投資家、専門家が何故インデックスファンドをオススメするのか、本当にインデックスファンドは初心者にオススメなのかを解説していきます。

インデックスファンドを買うべきだと言われる理由

多くの著名な投資家、専門家がインデックスファンドを買うべきだと言う理由は、

「株価の値動きを読むことは不可能だから」

というのが結論です。

世界中で圧倒的な金融資産を誇るアメリカの偉大な投資家も、それを研究する専門家もインデックスファンドを勧める理由は「株式市場を予測することはできない」と考えているからです。

そもそもインデックスファンドとは何か?

インデックスファンドが何故初心者に向いているのか?の前にそもそもインデックスファンドとは何か?を解説します。インデックスファンドのことが分かる人は読み飛ばしても大丈夫です。

インデックスファンドとはその名の通りインデックスに連動する運用を行うファンド、投資信託です。

ではそのインデックスとは何か?ということになりますが、インデックスとは株価指数のことです。

株取引業界では市場の平均的な値動きを把握するためにカテゴリごとに代表的な株式を選出し、インデックスを作ります。ちなみにインデックス(index)は日本語で牽引、見出しを意味する言葉です。

代表的なインデックス(株価指数)には下記のようなものがあります。

| カテゴリ | 名称 | 説明 |

|---|---|---|

| 日本株 | 日経225(日経平均株価) | 東証一部に上場している銘柄から日本を代表する225社で構成される。 |

| TOPIX(東証株価指数) | 東証一部に上場しているすべての銘柄 | |

| ジャスダックインデックス | ジャスダックに上場しているすべて銘柄が対象 日本の新興株市場を代表するインデックス |

|

| アメリカ株 | ダウ平均 | ダウ・ジョーンズ工業株30種平均(ダウ平均株価、NYダウ、ダウ工業株30種など) アメリカ市場を代表するインデックス |

| S&P500 | 新興市場を含む米国市場の全銘柄が対象。 米国株式市場全体の時価総額上位85%をカバーする広範なインデックス |

|

| NASDAQ総合指数 | 米国の新興株市場であるNASDAQ(ナスダック)に上場しているすべての銘柄が対象 | |

| 欧州株 | MSCIヨーロッパ・インデックス | MSCI グローバル株式インデックス シリーズ ヨーロッパ各国の大型/中型株(時価総額の上位約85%)をカバー |

| 先進国株 | MSCI コクサイ・インデックス | 米MSCI社が提供する外国株式インデックス 日本を除くすべての先進国が対象 |

| 全世界株 | FTSE 全世界指数 | 英FTSE社が提供する外国株式インデックス 進国と新興国を組み合わせた全世界(All-World)が対象 |

上記のインデックスはほんの一例です。

日本株の日経平均株価やTOPIX、ジャスダック、アメリカのニューヨークダウ等は連日テレビでも公開されているので聞き覚えのある人も多いかと思います。

インデックスの対象は株式だけでなく、債券やREIT(不動産投資信託)、金や石油等のコモディティを対象とするものもあります。

それぞれインデックスの細かい解説は省略しますが、例えば日経平均株価というインデックス(株価指数)は東証1部上場企業の中で代表的な225社で構成されたインデックスです。そのため日経平均株価は別名日経225とも呼ばれます。

インデックスファンドはインデックスに連動した運用をする

インデックスファンドとは上述したようなインデックス(株価指数)に連動して運用されるファンド(主に投資信託)のことを言います。

例えば日経平均株価(日経225)に連動するインデックスファンドには次のようなものがあります。

- ニッセイ 日経225インデックスファンド

- 日経225インデックス・オープン

- たわらノーロード 日経225

- MHAM 株式インデックスファンド225

- MAXIS 日経225上場投信(ETF)

- 上場インデックスファンド 225 (ETF)

他にも確認できる範囲で現在49件の日経平均株価に連動するインデックスファンド(ETFを含む)があります。

※ETFとは上場投資信託のことです

これらはすべて日経平均株価に連動するインデックスファンドなので基準価額(投資信託の価格)が原則日経平均株価の値動きと同じような値動きとなります。

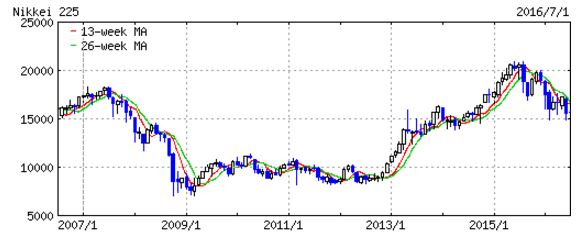

一例をあげると下の画像は「ニッセイ 日経225インデックスファンド」の基準価額の値動きです。

そして下の画像が上の画像と同期間の日経平均株価の値動きです。

ほぼ一致していますよね。

ニッセイ 日経225インデックスファンドだけでなく他のファンドも上記と同様の値動きとなっているはずです。

このようにインデックスに連動する投資信託を業界では「インデックスファンド」や「パッシブ型の投資信託」とも呼ばれます。

パッシブ型とアクティブ型ではどちらが良い?

投資信託には大きくパッシブ型とアクティブ型の2つに分かれます。

パッシブ型とはこれまで解説してきたインデックスに連動する投資信託、インデックスファンドのことを言います。

一方でアクティブ型ファンドは基本的にインデックスを上回ることを目指して運用されるファンド(投資信託)のことです。

それぞれの違いは投資信託はインデックス型とアクティブ型のどちらを購入するべきかで詳しく解説しているので省略しますが、一言で表すと、

「パッシブ型(インデックスファンド)は半ば機械的に取引されるため手数料が比較的安く、アクティブ型は平均以上の運用を専門家の判断で行うため手数料が高い」

というのが明確な違いです。

そして多くの著名な投資家、専門家は株価の値動きを予想して平均以上の運用をすることはできないと考えているため、平均以上の運用を狙うアクティブ型の投資信託よりもパッシブ型の投資信託、つまりインデックスファンドを購入すべきだと説いています。

アクティブ型がインデックスを超えることはほとんどない

投資に関する書籍で最も有名な大ベストセラー、「ウォール街のランダムウォーカー」では株価を予測することはできないということを事例を交えて説いています。

ここで「何故株価を予測することはできないのか?」を説明するととても長くなってしまうので詳しい説明は省略しますが、多くの経済学者が株価を予測することはできないと説いていることから、株価の予想が出来ることを論理的に証明できた人は今の経済学を覆す世紀の大発見であるということだけ理解しておくと良いでしょう。

そして市場を分析して株価を予想する専門家を雇ってもインデックスファンドの運用利回りを超えるアクティブファンドは少なく、すべてのアクティブファンドを平均するとインデックスファンドと同水準となるという統計もあります。

これが意味することは、例えば日経平均株価以上の運用を目指す国内株へ投資するアクティブファンドすべての運用利回りを平均すると、日経平均株価に連動するインデックスファンドと同水準となるということです。

アクティブ型ファンドの中にはインデックスを上回るものもありますが、同じくらい下回るものもあります。それらすべてを平均するとインデックスファンドと同水準になり、手数料が高い分アクティブファンドは利回りが悪くなると言われています。

株価を予想出来ることが論理的に可能であるということが証明されれば世紀の大発見です。何故なら論理的に予想が出来るならその理論を使って株で誰もが儲けることが可能だからです。現状ではどんなに優秀なアナリストでも株で100%勝つことは出来ません。

少なくとも初心者には良いアクティブファンドが分からない

「株価を予想することが出来るかできないか」

「アクティブファンドがインデックスを超えられるか超えられないか」

これらは未だに賛否両論があり、現状ではこれまで述べてきた通り、「株価は予想することが出来ないのでインデックスファンドが有利」とされていますが、100%これが正しいとは言い切れません。

現にひふみ投信やJPMザ・ジャパンのようにインデックスを大きく上回るアクティブ型の投資信託も存在します。株取引の短期売買で大きく稼いでいる人も世の中にはたくさんいます。

しかし少なくとも投資初心者がこれら良質なアクティブファンドを掴みとれる可能性は極めて低く、詳しい人に勧めてもらうか自分で株の勉強をして良いファンドを見抜く力を持つ必要があります。

しかしそれはどちらも不確実で、特に前者の「詳しい人にオススメを教えてもらう」は本当に信頼できる人ならともかく、それを商売にしている人もいるわけですから注意が必要です。

だから「初心者はインデックスファンドを買うべき」という結論になるわけです。

とりあえずインデックスファンドを買うべきは誤り

多くの投資入門書では「初心者はまずインデックスファンドを買うべき」と書かれていますがインデックスファンドであれば何でも良いわけではありません。

何故ならお気づきの方もいると思いますが、インデックスファンドはインデックスそのものが成長(上昇)していなければ投資しても資産が増えることはないからです。

国内株のインデックスは成長していない

特に日本はバブル崩壊以降、30年近く株価が停滞しているため、例えば30年前に日経平均株価やTOPIX(東証株価指数)に連動するインデックスファンドを購入しても全く資産は増えていない計算となります。

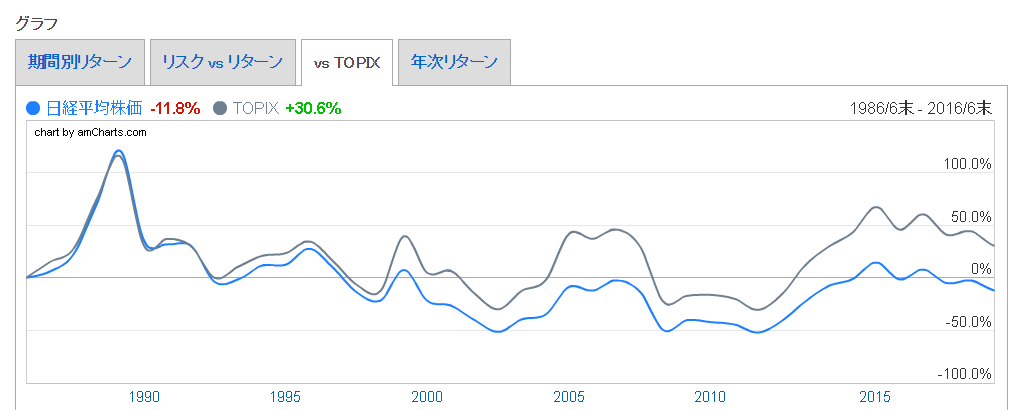

下の画像は過去30年の日経平均株価(青)とTOPIX(グレー・灰)の値動きを表したグラフです。

最も高い時期がバブル絶頂期。90年代初頭にバブルが崩壊して以降、最高値を更新することなく上がったり、下がったりを繰り返しています。

「株価を読むことは出来ない」ということを前提にすると、過去30年でほぼ中央値にいる現在の日本株は今後上がるか下がるかは全く予想できません。

そして過去30年間停滞している日本株市場が今後成長する可能性は高いとは言えないでしょう。

つまり日経平均株価やTOPIXに連動するインデックスファンドに投資をしても効果的な投資が出来るとは言えません。

ただ、株式に投資をすると配当金が得られるので株価が停滞していてもその分のリターンは期待することが出来ます。

ちなみに日経平均株価に連動するインデックスファンド、「ニッセイ 日経225インデックスファンド」のリターンは過去10年で1.47%(年率)、「日経225ノーロードオープン」は過去10年間で0.84%となっています。ほぼ横ばいで配当分だけ利益が出ているという感じの数値ですね。

ちなみにこの2つのファンドの差は信託報酬(手数料)の差によるものが大きいことが予想されます(後者は前者に比べて手数料が0.5%程度高いためリターンも小さい)。

過去10年で運用利回り年間1%前後という数値はリスクのある投資として非常に悪いリターンであると言えます。

日本は定期預金の金利がほぼ0に近く、年間利回り1%もあれば定期預金よりずっと良いと思ってしまいがちですが、アメリカでは2%を超える定期預金もあるので日本株のインデックスファンドは無リスク投資(元本割れを起こすリスクが極めて低い投資)よりも利回りが悪いと言えます。

※外貨預金は為替リスクが生じるため厳密には全くリスクがないわけではありません。

海外市場は成長している

日本はバブル崩壊後株価が停滞していますが、日本を除く先進国、新興国は未だに成長を続けています。

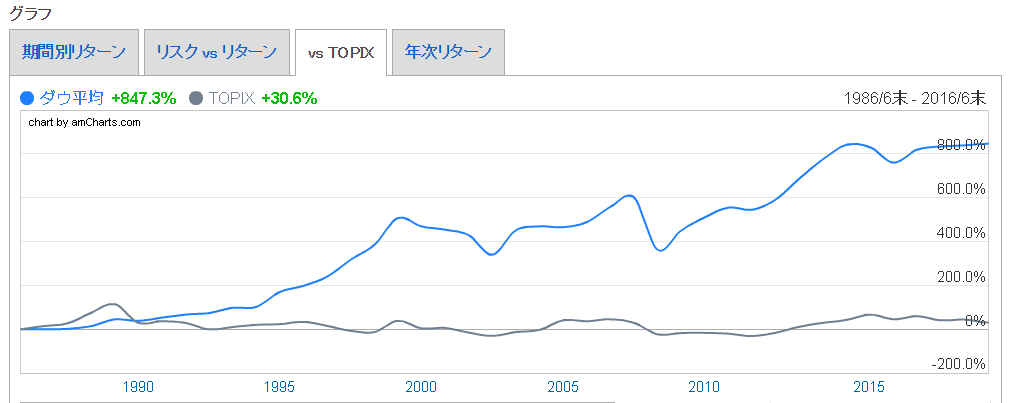

下の画像はアメリカ株の代表的なインデックスであるダウ平均の過去30年間の推移を表したグラフ(青)です。参考にTOPIX(灰)と比較しています。

TOPIX(東証株価指数)がほぼ横ばいに対し、ダウ平均は30年間で10倍近い成長率となっています。

ちなみにこのダウ平均に連動する投資信託を30年前に100万円購入していた人は現在900万円以上になっている計算となります。

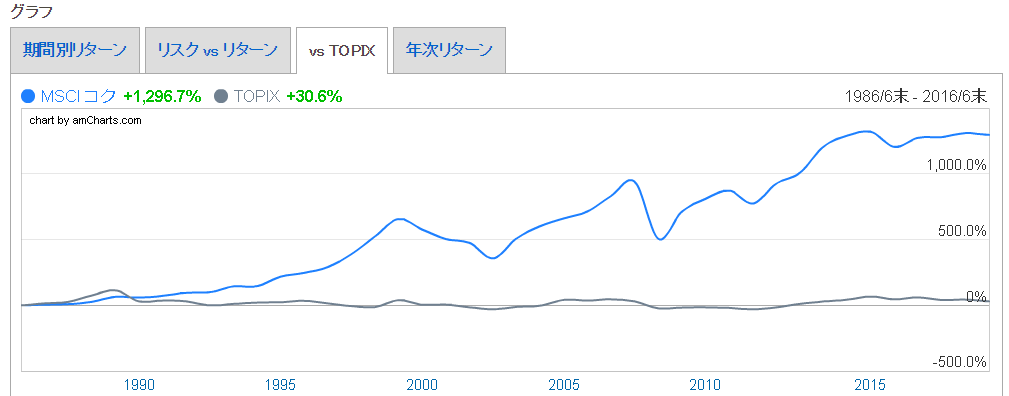

もう一例。日本以外の先進国を対象とするMSCIコクサイを見てみましょう。上記と同様TOPIXと比較しています。

値動きがアメリカ市場とほぼ似通っているのはそれだけアメリカ市場が大きく、世界基準となっているということです。

しかし騰落率はダウ平均以上でこちらは30年間で約14倍となっています。30年前にMSCIコクサイに連動するインデックスファンドを100万購入してまだ所有している人は現在1400万円になっています。

日本の株式市場は停滞してますが、世界経済は先進国を含めまだまだ成長し続けています。

だからアメリカの著名な投資家や専門家達は「インデックスファンドを買って長期保有しなさい」と説いているんです。これは納得出来ますね。

もちろん今後確実に世界の株価が上昇し続けるかどうかは誰にも分りません。

しかし過去30年間、ITバブル崩壊やリーマンショックがあったにもかかわらず成長し続けているということは、少なくとも同レベルの不況が訪れても下落に転じる可能性は薄いと考えられます。

実は運営者である私も過去に「ウォール街のランダムウォーカー」でインデックスファンドを購入するべきという記述を読んだ時、国内株と照らし合わせていたためあまり納得が出来ませんでした。アメリカ株のインデックスを見ればその意味が分かりますよね。

成長市場へ分散投資することでリターンを得られる

世界経済が発展している以上世界の株価は上昇し、それらに分散投資すれば小さなリスクで大きなリターンを得られるというのが現代ポートフォリオ理論の考え方です。

先述した通り国内の株式市場はバブル崩壊後、ほとんど成長していません。

そのため国内株へ分散投資を行うインデックスファンドに投資をしても長期的に見ればリターンを得ることは出来ないでしょう。

もちろん今後成長すればリターンを得ることは出来ます。しかしそれは一種の「懸け」のようなものです。

一方で成長している国、地域へ投資すれば高い確率でリターンを得ることができます。

アメリカで投資信託は10年以上長期保有するのが基本とされているのはアメリカのインデックスファンドが成長し続けているため、長期保有をすればするほど儲かることを知っているからです。

ちなみに日本は投資信託を長期保有する習慣がなく、平均で2年程度で売却されるようです。これは投資信託を購入している人の大半が成長の兆しがない国内株へ投資するものを買うので、アメリカ株のように保有し続けても儲からないからです。

初心者は先進国のインデックスファンドがおすすめ

著名な投資家や専門家が「株価を予想することは不可能だ」と言っているわけですから、特に初心者が株式市場を予想して株式やアクティブファンドを見極めることは現実的ではありません。

そのため初心者は平均的な運用を目指すパッシブ型ファンド、インデックスファンドを購入することをおすすめします。

しかし先述した通り、インデックスそのものが成長していないと買うだけで、長期保有するだけで資産を伸ばすことは不可能です。

そこで重宝されるのが日本を除く先進国へ分散投資をするインデックスファンドです。

安定的に成長しているインデックスファンドであれば購入するタイミングを気にせず購入し、売却するタイミングを気にせず長期的に保有するだけで資産を増やすことが出来ます。

ポイントは長期的に保有すること。

投資信託を売るべきタイミングは自分に現金が必要な時であるという記事でも書きましたが、安定成長が期待できるファンドであれば、売却するタイミングをそれほど気にすることなく、現金が必要な時に必要な分だけ売却すれば良いです。

投資信託業界では資産を増やしたければ長期保有することが常識とされていますが、長期的に安定成長が期待できる国内の投資信託は少ないのが現状です。

まずは安定成長が期待できる先進国のインデックスファンドから始めてみましょう。

長年新光ゼウスを持っていましたが、ご指摘のとうりになり、別の投信を模索中です。